Курс доллара к рублю расчётный, фьючерс, вечный фьючерс и межбанк.

Курс евро к рублю расчётный, фьючерс, вечный фьючерс и межбанк.

Курс юаня к рублю биржевой, фьючерс, вечный фьючерс и межбанк.

Экономика России может столкнуться с серьёзными трудностями на пути к восстановлению роста из-за высоких процентных ставок, заявил Александр Ведяхин, первый заместитель председателя правления Сбербанка, крупнейшего российского банка, в интервью агентству Reuters.

Александр Ведяхин, первый заместитель председателя правления Сбербанка, принимает участие в заседании Петербургского международного экономического форума (ПМЭФ) в Санкт-Петербурге, Россия, 16 июня 2022 года. REUTERS/Максим Шеметов

«Существует риск того, что экономика охладится слишком сильно, и мы не сможем преодолеть спад. Дальнейший рост может быть весьма умеренным», — сказал Ведяхин перед началом главной экономической конференции в Санкт-Петербурге, которая состоится в среду.

По его прогнозу, рост экономики в 2025 году составит 1–2%, что ниже более оптимистичного прогноза правительства в 2,5%.

«Для того чтобы остановить инфляцию и предотвратить резкое сокращение производства, необходимы мудрость и чуткость со стороны регулятора и всех экономических и финансовых властей», — добавил Ведяхин.

Он также отметил, что ключевая процентная ставка может быть снижена до 17% с текущих 20%, но для восстановления роста экономики требуется более низкий уровень ставки. Кроме того, он считает, что рубль в настоящее время переоценён.

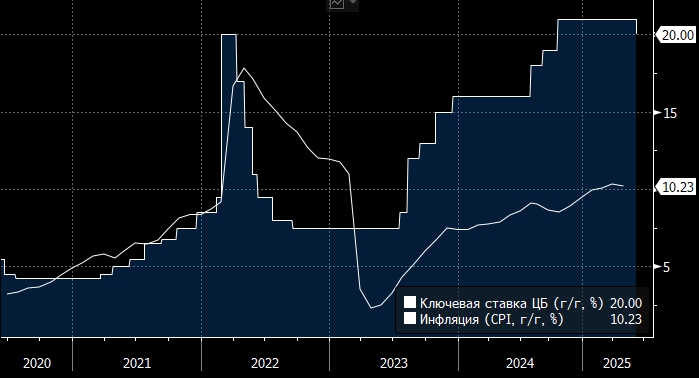

В октябре прошлого года Центральный банк повысил ключевую ставку до 21%, стремясь снизить инфляцию в перегретой экономике, которая была сосредоточена на военных нуждах. После того как инфляция начала снижаться, банк осторожно снизил ставку на 1 процентный пункт 6 июня.

«По моим ощущениям, ключевая ставка Центрального банка к концу этого года, вероятно, составит около 17%. Я не думаю, что Центральный банк резко снизит ставку, поскольку есть риск роста инфляции», — сказал Ведяхин.

Он также отметил, что только ключевая ставка ниже 15%, что соответствует марже EBITDA многих клиентов Сбербанка, может способствовать возобновлению инвестиций и оживлению экономического роста.

«Инвестор с такой рентабельностью по EBITDA мог бы начать новые проекты. Я считаю, что ставка ниже 15%, то есть примерно 12–14%, — это уже хороший уровень для оживления экономики, её роста и развития», — сказал Ведяхин.

Переоцененный рубль

Аналитики считают, что курс рубля сейчас завышен. Если бы всё было сбалансировано с учётом текущих цен на нефть и макроэкономических факторов, то курс был бы на уровне 90–95 за доллар.

Официальный курс Центрального банка на среду составил 78,7135 рубля за доллар.

Рубль удивил рынки, укрепившись более чем на 40% по отношению к доллару в этом году, несмотря на низкие цены на нефть, которые падали, пока взаимные атаки Израиля и Ирана не изменили настроения на рынке.

По словам Ведяхина, такие факторы, как высокие процентные ставки, нестабильность внутреннего валютного рынка, проблемы с логистикой, трудности с платежами и продажа иностранной валюты из фискального резерва, способствовали укреплению рубля.

«Высокая реальная процентная ставка увеличивает спрос на рублёвые сберегательные инструменты, поэтому нет смысла покупать доллары. Важно понимать, что спрос на доллары в России невелик», — отметил он.

По его словам, корпоративный кредитный портфель Сбербанка в 2025 году вырастет на 9–11%, что ниже роста на 19% в 2025 году, однако количество кредитов, подлежащих реструктуризации, остаётся низким.

«В первой половине года темпы роста будут ниже из-за высоких процентных ставок. Однако я надеюсь, что вторая половина года порадует нас более высокими темпами роста. На данный момент мы сохраняем наш прогноз на год на уровне 9-11%», — сказал он.

Ведяхин сообщил, что энергетические и другие экспортные компании столкнулись с трудностями из-за низких мировых цен на нефть, сильного рубля и логистических проблем, вызванных западными санкциями, но процедуры реструктуризации кредитов не были запущены.

Он сообщил, что банку пришлось реструктурировать кредиты для некоторых застройщиков, но подчеркнул, что ситуация была сложной в основном для неэффективных компаний, которые не создали резерв в годы подъёма.

«Выживут только самые сильные, с максимальным уровнем накопленного капитала и наиболее эффективные в операционном плане», — сказал он.

Подготовлено ProFinance.Ru по материалам Thomson Reuters

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Если вы еще не поняли, почему так сильно вырос рубль, Банк России объясняет

Российский рубль: любопытный случай самой успешной валюты мира в этом году

Рост цен на картофель усугубляет инфляционные проблемы беднейших слоев населения России